PPh Pasal 25 adalah salah satu komponen penting dalam sistem pajak penghasilan di Indonesia. Pajak ini memberikan mekanisme bagi wajib pajak untuk melakukan pembayaran pajak secara angsuran bulanan, sehingga meringankan beban pembayaran pajak tahunan dan membantu menjaga stabilitas penerimaan negara. Berikut adalah penjelasan lebih lanjut tentang PPh Pasal 25, termasuk pengertian, cakupan, serta cara perhitungan pajaknya.

Pengertian PPh Pasal 25

PPh Pasal 25 diatur dalam Undang-Undang Pajak Penghasilan dan merupakan mekanisme pembayaran pajak penghasilan tahunan secara angsuran bulanan. Tujuannya adalah untuk membantu wajib pajak, baik badan usaha maupun perorangan, dalam mengelola kewajiban pajak mereka.

Pajak ini berlaku untuk:

- Wajib Pajak Badan (perusahaan atau badan usaha seperti PT, koperasi, dan lainnya).

- Wajib Pajak Orang Pribadi (perorangan yang memiliki penghasilan kena pajak sesuai peraturan).

PPh Pasal 25 dihitung berdasarkan kewajiban pajak penghasilan tahunan tahun sebelumnya, dikurangi pajak yang telah dibayar atau dipotong melalui mekanisme pajak lain seperti PPh Pasal 21, PPh Pasal 23, atau PPh Pasal 22.

Cara Menghitung PPh Pasal 25

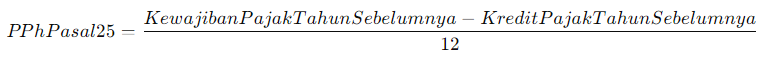

Perhitungan angsuran bulanan PPh Pasal 25 menggunakan data dari Surat Pemberitahuan Tahunan (SPT) Pajak Penghasilan tahun sebelumnya, dengan rumus berikut:

Keterangan:

- Kewajiban Pajak Tahun Sebelumnya: Total pajak penghasilan yang harus dibayar berdasarkan laporan tahunan (SPT PPh Pasal 29).

- Kredit Pajak Tahun Sebelumnya: Pajak yang telah dibayarkan atau dipotong melalui mekanisme seperti PPh Pasal 21, 23, atau 22.

- 12: Jumlah bulan dalam satu tahun, digunakan untuk membagi kewajiban pajak menjadi angsuran bulanan.

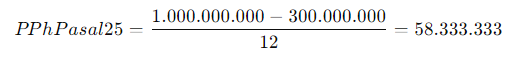

Contoh Perhitungan

Misalkan kewajiban pajak tahun 2023 sebuah perusahaan adalah IDR 1.000.000.000, dan perusahaan tersebut telah membayar pajak sebesar IDR 300.000.000 melalui PPh Pasal 21, 23, dan 22. Maka angsuran bulanan PPh Pasal 25 untuk tahun 2024 adalah:

Jadi, perusahaan tersebut harus membayar IDR 58.333.333 setiap bulan sebagai angsuran PPh Pasal 25 pada tahun 2024.

Proses Pembayaran dan Batas Waktu

Wajib pajak harus membayar PPh Pasal 25 setiap bulan paling lambat tanggal 15, melalui langkah-langkah berikut:

- Membuat kode billing menggunakan sistem e-Billing DJP Online.

- Melakukan pembayaran di bank yang ditunjuk atau melalui platform pembayaran online.

Keterlambatan dalam pembayaran dapat dikenakan denda sesuai peraturan pajak yang berlaku.

Hubungan dengan Pajak Lain

PPh Pasal 25 merupakan pembayaran awal untuk pajak penghasilan tahunan yang dihitung pada PPh Pasal 29. Jika jumlah pajak yang telah dibayar melalui PPh Pasal 25 lebih besar dari kewajiban pajak tahunan, maka wajib pajak dapat mengajukan pengembalian (restitusi). Sebaliknya, jika pajak yang dibayar kurang, wajib pajak harus melunasi kekurangan tersebut pada saat pelaporan pajak tahunan.

Kesimpulan

PPh Pasal 25 adalah bagian penting dari sistem perpajakan di Indonesia yang membantu wajib pajak mengelola beban pajak mereka secara efektif. Dengan perhitungan dan pembayaran yang tepat waktu, wajib pajak dapat mematuhi peraturan, menghindari denda, serta mendukung keberlanjutan penerimaan negara. Perusahaan dan individu yang menjadi subjek pajak ini perlu memastikan bahwa data pajak tahun sebelumnya digunakan secara akurat untuk perhitungan kewajiban PPh Pasal 25.